2019年6月第2週の相場テクニカル分析です。

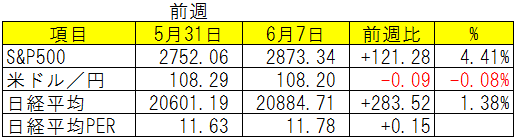

前週比

6月第2週は反発となりました。

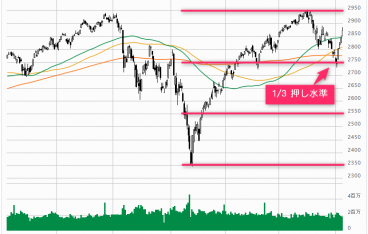

S&P500は前週の下げ分を全て取り戻し、前週比+4.41%と大きく反発しましたが、日経平均株価は前週比+1.38%の小反発となっています。

また米ドル/円は108円を割り込む場面がありましたが、終値は前週比横ばいで引けています。

S&P500

S&P500は 2,397.94ポイントから2,954.13ポイントへの上昇に対しての3分の1押し水準で下げ止まり、反発に転じました。

今週はS&P500の月足(10年)を見てみます。

青色で示す2009年~2017年の期間と、赤色で示す2018年~現在の期間でローソク足を比較すると、明らかに赤色の期間のローソク足が長くなっています。相場のボラティリティ(変動率)が高まってきている証拠です。

このように相場のボラティリティが高まるのは「景気後退直前に見られる現象だ」という専門家もいます。

青色の期間中では、一時的に株価が下落しても「まだまだ上昇する」と考える投資家が多くいるために相場が大きくは崩れず、株価は小さな上下動を繰り返しながら右肩上がりになっていると考えられます。

一方昨年から今年にかけての赤色の期間では、株価が下落しても投資家が「まだ下落するかも」と考えてすぐに「買い」には転じておらず、下落幅が大きくなっていると考えられます。

このように振り返ってみれば2015年のチャイナショックの下落幅が小さくみえるほど、最近の相場は荒れ模様です。

S&P500が直近で史上最高値を更新していますが、ボラティリティが高まってきている背景を捉えておく事は大切であると考えます。少なくともイケイケドンドンの上昇相場という訳では無いということです。

米ドル/円

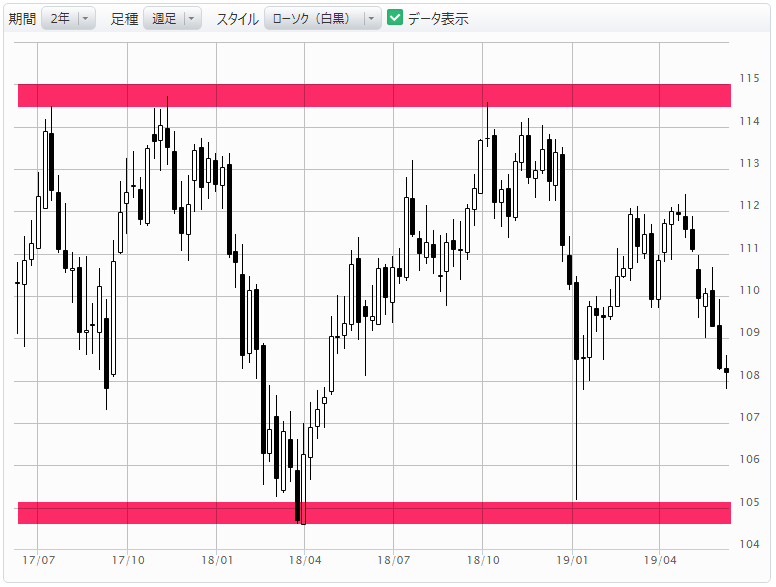

米ドル/円は下落が108円で落ち着くかがターニングポイントだと見ています。

もし108円のラインを割り込むと、ここ2年のボックス相場下限である105円が見えてきます。

6/8に発表された6/4時点のシカゴIMM非商業(投機)ポジションでは、円のショートポジションが11,188枚減少し、44,389枚となっています。着実にポジション解消が進んでいます。

日経平均

チャート

日経平均株価は 18,948円→22,363円の半値押し水準 20,656円を一時割り込んでしまいましたが、なんとか反発して堪えています。

なお今週金曜日は先物・オプション取引のメジャーSQとなっているため、思わぬ形で株価が上下する可能性があります。

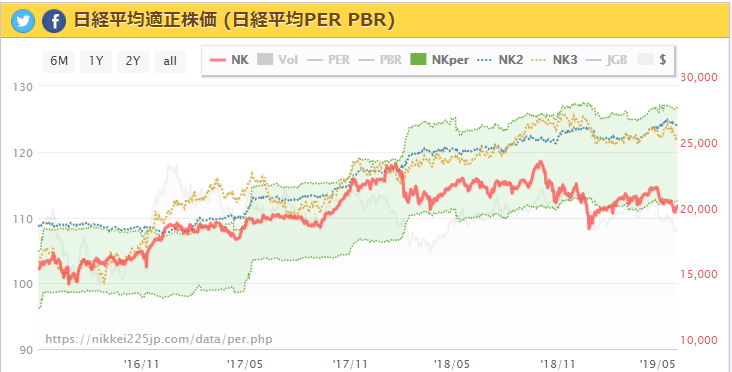

PER(株価収益率)

日経平均PERは 11.78です。なかなか12倍を回復できないですね。

株価の上昇では無くEPSの下落により12倍回復・・・という悲しいシナリオにならないことを祈ります。

今週の主な予定

- 6月10日(月) 日本 1-3月期GDP改定値

- 6月12日(水) 米国 5月消費者物価指数

- 6月14日(金) 日本 先物・オプション メジャーSQ

- 〃 米国 5月小売売上高