現在投資信託で人気になっている三菱UFJ国際投信の「eMAXIS Slimシリーズ」より、人気上位のバランス・米国株式・先進国株式を比較してみました。

情報を更新しました。(2020.1.19)

目次

特徴比較

人気上位の3投信

今回比較するeMAXIS Slimシリーズの3投信「米国株式(S&P500)」「バランス(8資産均等型)」「先進国株式」は、2020年1月時点でSBI証券の月間積立設定金額(つみたてNISA)で3位・5位・6位の人気投資信託です。

ちなみにeMAXIS Slimシリーズは他にも5位に「全世界株式(オール・カントリー)」、7位に「全世界株式(除く日本)」がランクインしており、人気の投資信託であることが分かります。

今回はeMAXIS Slimシリーズの内の3投信の比較になります。

バランス(8資産均等型)

「日本株式・先進国株式・新興国株式・国内債券・先進国債券・新興国債券・国内リート・先進国リート」の8資産を12.5%ずつ均等に組み合わせた資産構成で運用する投資信託です。

米国株式(S&P500)

米国S&P500指数と連動した投資成果を目指す投資信託です。米国株式のみの資産構成です。2019年12月末時点の組入銘柄数は505銘柄です。

先進国株式

MSCIコクサイ インデックスと連動した投資成果を目指す投資信託です。日本を除く先進国株式で資産が構成されています。2019年12月末時点の組入銘柄数は1,322銘柄です。

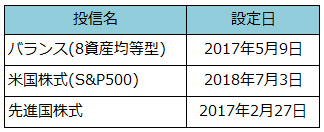

設定日

各投信の設定日(運用開始日)は以下の通りです。

いずれの投信もまだ発売が開始されてからの期間は短いです。2017年から加入対象が拡大した「iDeCo」、2018年からスタートした「つみたてNISA」を意識して開発された投信なのだと思われます。

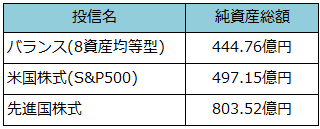

純資産総額

先進国株式が 800億円超で頭一つ抜き出ていますが、設定日の若い米国株式(S&P500)も急伸しており、いずれの投信も着実に資産規模が大きくなってきています。

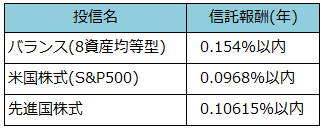

信託報酬

信託報酬(税込)は以下の通りです。

米国株式(S&P500)の信託報酬が最も安くなっています。

運用パフォーマンス比較

次に3投信の運用パフォーマンスを比較したいと思います。

最も新しい米国株式(S&P500)の運用開始日「2018年7月3日」の基準価額を起点に3つの投信のパフォーマンスを比較してみました。

結果は以下の通りです。

短期間での比較であり、十分な評価ができているとは言い難いのですが、それぞれのファンドの特徴は良く出ているグラフだと思います。

バランス(8資産均等型)

2018年12月の株式相場下落(クリスマスショック)の際、債券が機能して価格の下落幅が他の2ファンドよりも小さかったことが分かります。反面、2019年1月以降の株式相場上昇の恩恵も小さいため、他の2ファンドと比較すると上下動が小さく見えます。

その名の通り、バランスの取れた結果になっています。

米国株式(S&P500)

米国株式100%のファンドであるため、2018年年12月の株式相場下落の影響をモロに受けています。しかし2019年は米国株式が大幅上昇しておりその恩恵も100%受けることができたため、この集計期間では3投信の中では最も高いパフォーマンスとなりました。

ベンチマークとしているS&P500は2019年1年間で28.9%も上昇しており、好成績となりました。

先進国株式

米国株式(S&P500)と同じような動きになっていることが分かります。組入銘柄の6割以上が米国株式であるため、当然の結果かも知れません。しかしながら上昇期を見ると、概ねの期間において米国株式(S&P500)よりもパフォーマンスが劣って見えます。これまでのところは米国株のパフォーマンスの高さが目立った結果になっています。

まとめ

いかがだったでしょうか。まだ運用期間が短い3投信の比較でしたが、それぞれ特徴があっておもしろいですね。

私個人としては、この3投信の中で運用するのであれば「米国株式(S&P500) 1本に絞った運用」が好みです。米国企業の成長力の高さに期待しているためです。リスクコントロールは現金の保有比率で調整してしまえば良いかなと思います。

ご参考になりましたら幸いです。

※投資には様々なリスクがありますので、あくまで自己責任でお願いします。