60歳になった時のiDeCoの給付(確定拠出年金の受取)について考えてみました。

目次

60歳になったときの受取方法

60歳になったときの受取方法には次の2つの方法があります。

- 一時金受取

- 年金受取

一時金受取とは、一部または全部を一括で受け取る方法です。

年金受取とは、数年に分けて分割して受け取る方法です。

一時金は「退職所得」、年金は「雑所得」として所得税が課税されることになりますが、それぞれ一定額の控除があります。

一時金受取時の税金計算

退職所得控除

一時金で給付を受ける際には、「退職所得控除」が適用になります。以下の計算式で退職所得控除の額を計算します。

40万円 × 20年 + 70万円 × (拠出年数-20)

例えば・・・

拠出年数が20年の人の控除額は、800万円(40万円×20)

拠出年数が30年の人の控除額は、1,500万円(40万円×20+70万円×10)

上記計算式で退職所得控除の金額を計算し、更に「給付額-退職所得控除額」の1/2の金額が課税所得(退職所得)になります。

例えば・・・

拠出年数20年・一時金1,400万円の場合

1,400万円 - 800万円(退職所得控除) ÷ 2 = 200万円

⇒ 200万円が課税所得 となります。

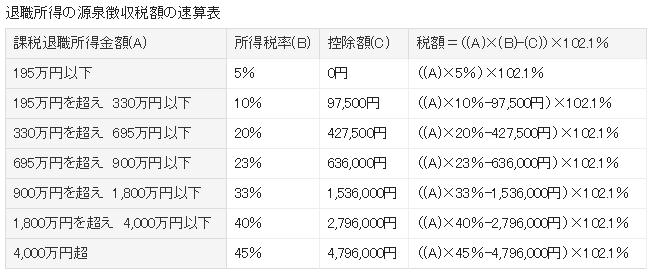

退職所得の源泉徴収税額

課税所得についての税率は以下の表で計算できます。なお2.1%は復興特別所得税です。

先ほどの「拠出年数20年・一時金1,400万円⇒課税所得200万円」の例ですと、

(200万円 × 10% - 97,500円)× 102.1% = 104,652円

・・・となります。端数は切り捨てです。

よって源泉徴収税額は 104,652円となります。

年金受取時の税金計算

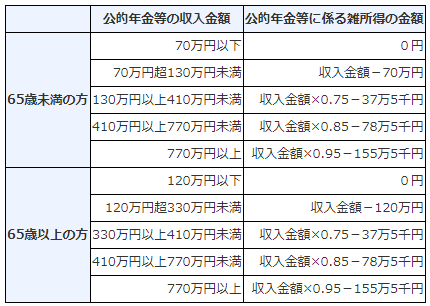

公的年金等控除・源泉徴収税額

年金で給付を受ける際には、「公的年金等控除」が適用になります。

控除額は下表の通りです。

上記金額に33万円(住民税の基礎控除)をプラスした金額を年金額から控除できます。つまり65歳未満の場合、年金額が103万円未満であれば非課税になります。

課税所得については、5.105%が源泉徴収されます。

年率5%運用でシミュレーション

私の場合、掛金はサラリーマンの上限である年間27.6万円の枠をフルに利用しています。また、私は会社の退職金制度に加入していないため、退職所得控除はiDeCoのことだけを考えればOKです。

仮に年率5%で運用し、一時金で受取る場合、税金がどうなるのかシミュレーションしてみました。

| 年数 | 掛金 | 資産額 | 一時金控除額 | 税額 |

|---|---|---|---|---|

| 20年 | 552万円 | 949万円 | 800万円 | 3.8万円 |

| 25年 | 690万円 | 1,375万円 | 1,150万円 | 5.7万円 |

| 30年 | 828万円 | 1,922万円 | 1,500万円 | 11.6万円 |

年齢的には30年の拠出はできないのですが、参考までに計算してみました。

いずれにしても一時金で受け取ろうとすると全額控除はできないようですね。(あくまで年率5%で運用できれば・・・の話ですが。)

私が加入しているSBI証券の場合、一時金受取と年金受取の併用ができないようなので、少し気掛かりではあります。

まあ、そもそも5%で運用できていれば多少税金を取られても万々歳だという考え方もあるかも知れませんが・・・。取らぬ狸のなんとやら・・・かも知れません。

(後日追記)併給についてSBI証券さんにお問い合わせした結果、「改善を前向きに検討している」とご回答を頂きました!やはりSBI証券さんは私たち利用者のことを良く考えてくれている証券会社だと感じました。

※別記事参照

(更に後日追記)2020年3月よりSBI証券でも併給が選択可能になりました!やはりSBI証券さんは素晴らしい!

SBI証券の「セレクトプラン」は2018年11月に新しく開始したiDeCo(イデコ)のプランで、「低コスト・多様性」を重視してSBI証券が運用商品を厳選したプランになっています。

SBI証券のiDeCo(イデコ)は、長期運用に適した商品をラインナップしています。ネット証券口座数1位の証券会社だけあって、常に業界をリードしている証券会社だと思います。